..ข่าวอีกมุม ตรองกันเองเน้อ,จริงหรือไม่จริงก็ไม่รู้,เพราะปัจจุบันค่าความจริงยังไม่เห็นปรากฎชัดเจนอะไรนัก เห็นตอนนีัคือรักษาคลื่นความถี่ควอนตัม สร้างเชลล์สร้างร่างกายใหม่นี้ล่ะ กำลังขุดขึ้นมาใช้จากใต้ดินที่ฝ่ายมืดกั๊กใช้เองเสียนาน,เตียง medbedeก็ใช่,nesara&gesaraจะจริงหรือไม่จริงก็ไม่รู้เช่นกัน,อ่านเพลินๆเน้อ,บังเอิญมาเจอ อาจมิใช่บังเอิญ.

..NESARA GESARA BOMBSHELL: 31 โปรโตคอล

BOOM

#1: การยกหนี้ – รีเซ็ตการเงินโดยรวม!

ปุ๊ฟ! หนี้ก้อนโตของคุณหายไปไหนหมด! ยอดเงินในบัตรเครดิต จำนอง และเงินกู้ของคุณหายไปหมดทำอย่างไรล่ะ? เพราะระบบธนาคารทั้งหมดที่ทำให้คุณเป็นทาสของหนี้ไม่รู้จบนั้นสร้างขึ้นจาก กิจกรรมที่ผิดกฎหมายนั่นถูกต้องแล้ว—นี่ไม่ใช่แค่การช่วยเหลือหรือการช่วยเหลือ NESARA กำลัง แก้ไขอาชญากรรม ทางการเงินหลายสิบปี ที่ก่อขึ้นโดยธนาคารและรัฐบาลเหมือนกัน นี่คือ การเฉลิมฉลอง ทางการเงิน ที่โลกไม่เคยพบเห็นมาก่อน

แต่ไม่ต้องสบายใจจนเกินไป เรื่องนี้ใช้ได้กับหนี้ที่ผูกติดกับระบบธนาคารที่ทุจริตเท่านั้น หากคุณเป็นหนี้นอกเหนือจากระบบนี้ คุณยังต้องรับผิดชอบ นี่คือ กระบวนการยุติธรรมแบบเลือกปฏิบัติที่มุ่งเป้าไปที่ แกนกลางของอาณาจักรการเงินที่ทุจริต

BOOM

#2: การปลดแอกภาษี – IRS โดนทุบ!

คุณเบื่อไหมที่ต้องจ่ายเงินที่คุณหามาอย่างยากลำบากให้กับกรมสรรพากรทุกปี บอกลา ฝันร้ายนั้นได้เลย! กรมสรรพากรซึ่งทำหน้าที่ขัด ต่อรัฐธรรมนูญ มาตั้งแต่ต้นกำลังจะ ตายและถูกฝังแล้วภาษีเงินได้? หายไปแล้วถูกต้องแล้ว! NESARA กำจัด ภาษีเงินได้ และถึงเวลาแล้ว เป็นเวลาหลายปีที่รัฐบาลได้ดูดเงินจากเงินเดือนของคุณอย่างผิดกฎหมาย และ NESARA จะมาหยุดการปล้นครั้งนี้

NESARA จัดเก็บภาษีสินค้าที่ไม่จำเป็นในอัตราคงที่ 14% ซึ่งหมายความว่า จะไม่มีการเก็บภาษีอาหาร ยา หรือสินค้าใช้แล้ว ถือเป็นเรื่องยุติธรรมและเรียบง่าย และที่สำคัญที่สุดคือ รัฐบาลจะไม่เอาเปรียบคุณ

BOOM

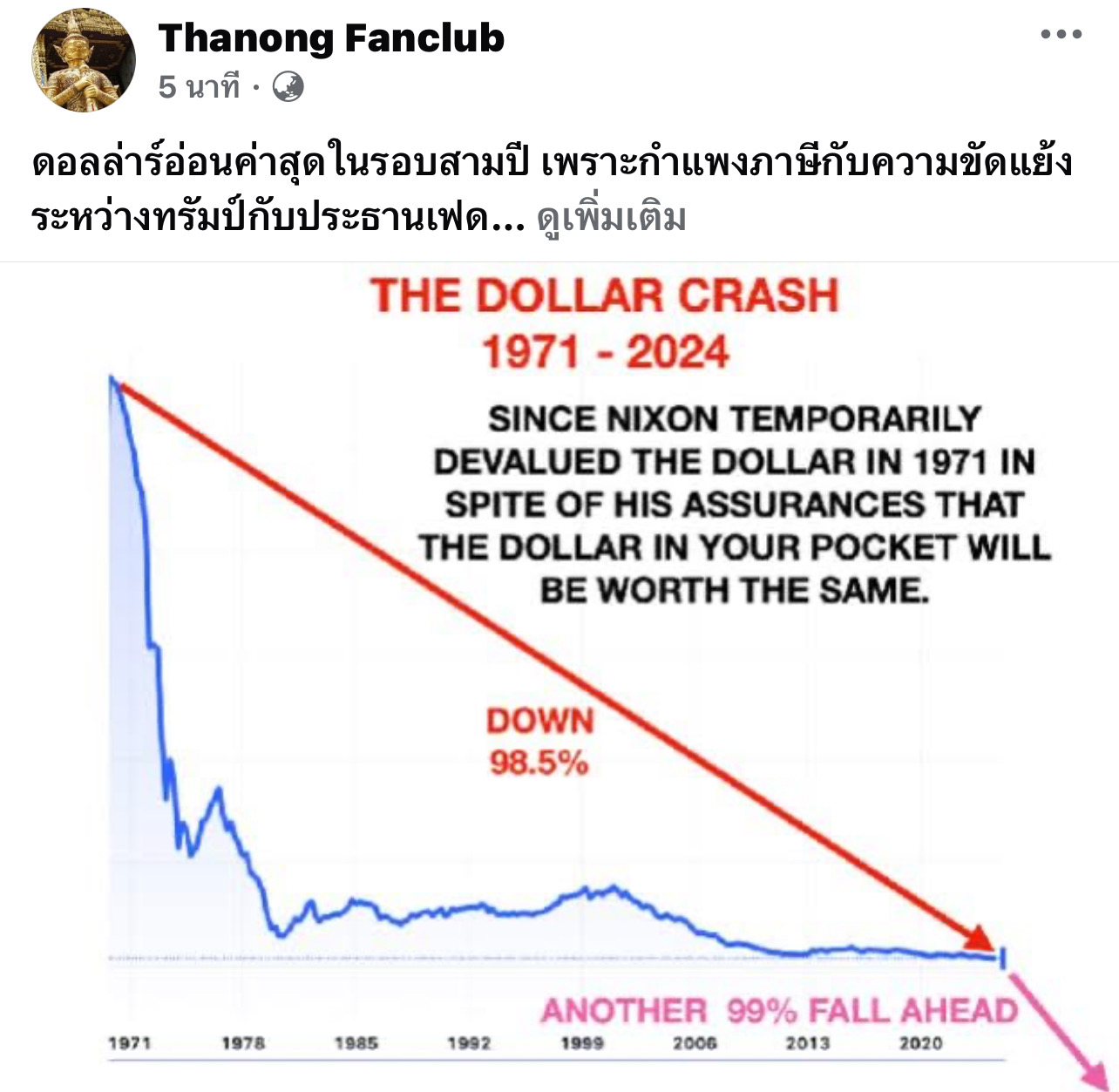

#3: ธนาคารกลางสหรัฐฯ—เกมจบแล้ว!

ธนาคาร กลางสหรัฐซึ่งเป็นสถาบันลึกลับที่อยู่เบื้องหลังมานาน หลายทศวรรษกำลังจะถูก กำจัด NESARA ไม่เพียงแต่ควบคุมธนาคารกลางเท่านั้น แต่ยัง ทำลาย ระบบทั้งหมดอีกด้วย ในที่สุด เราก็จะ กำจัดธนาคารกลางสหรัฐ และควบคุมเงินของเราอีกครั้ง

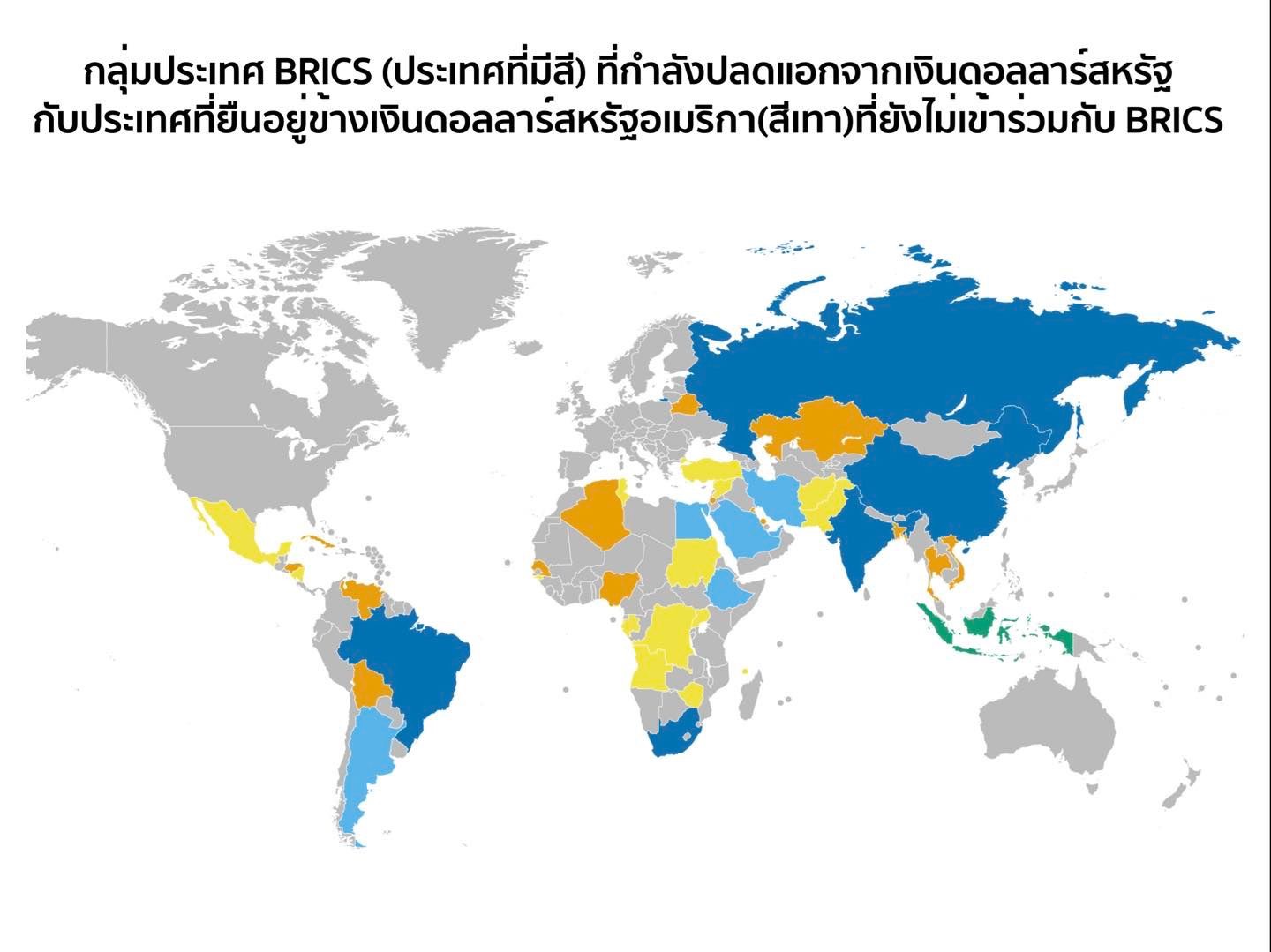

“สกุลเงินสายรุ้ง” ที่ได้รับการหนุนหลังโดยกระทรวงการคลังสหรัฐฉบับใหม่จะมาแทนที่ดอลลาร์กระดาษไร้ค่าที่เราใช้กันมาโดยตลอด และลองเดาดูสิว่าอะไรจะเกิดขึ้น สกุลเงินใหม่นี้จะได้รับการหนุนหลังด้วย ทองคำ เงิน และแพลตตินัมซึ่ง เป็นสินทรัพย์ ที่แท้จริง ไม่ใช่เงินปลอมที่ธนาคารกลางสหรัฐพิมพ์ออกมาเป็นเวลาหลายปี นี่ไม่ใช่แค่การปฏิรูปเท่านั้น แต่เป็นการ ปฏิวัติทางการเงินโดยสมบูรณ์

BOOM

#4: กฎหมายรัฐธรรมนูญได้รับการฟื้นฟู – การรีเซ็ตอเมริกา!

จบสิ้นแล้ว สำหรับผู้ที่บิดเบือนกฎหมายและขายอำนาจอธิปไตยของเราให้กับผู้เสนอราคาสูงสุด! NESARA นำสหรัฐฯ กลับคืนสู่รากฐานที่ถูกต้อง: กฎหมายรัฐธรรมนูญซึ่งหมายความว่าจะไม่มีกฎหมายที่ถูกสร้างขึ้นในห้องลับโดยผลประโยชน์จากต่างประเทศหรืออำนาจลึกลับอีกต่อไป การแก้ไขตำแหน่งขุนนาง จะได้รับการฟื้นคืน และนี่คือประเด็นสำคัญ: ชาวอเมริกัน หลายแสน คนที่ภักดีต่ออำนาจต่างชาติทั้งสองอย่างจะถูก เพิกถอนสัญชาติ

ลองคิดดูดีๆ นะปริญญาตรีเหรอ? กระดาษไร้ค่า ! หากคุณทำงานภายใต้การควบคุมของต่างชาติ เกมของคุณก็จบลงแล้ว NESARA กำลังส่งคนทรยศเหล่านี้ออกไป—พวกเขาจะ ถูกเนรเทศและห้าม เหยียบแผ่นดินสหรัฐฯ อีก นี่เป็นมากกว่าการรีเซ็ตใหม่ เป็นการ กวาดล้าง ผู้ที่ขายชาติของเราออกไป

BOOM

#5: การเลือกตั้งใหม่ – การปฏิรูปการเมืองแบบองค์รวม!

ระบบการเมืองปัจจุบัน? เสร็จสิ้นแล้วการทุจริตคอร์รัปชันได้ทำลายการเลือกตั้งของเรามาหลายปีแล้ว และ NESARA อยู่ที่นี่เพื่อ ล้างมันออกไปในเวลาเพียง 120 วันการเลือกตั้งประธานาธิบดีและรัฐสภาในปัจจุบันทั้งหมดจะถูก ยกเลิกและการเลือกตั้งครั้งใหม่จะจัดขึ้นภายใต้การปกครองของกฎหมายรัฐธรรมนูญ สถานการณ์ฉุกเฉินระดับชาติ ทุกครั้ง ที่ประกาศโดยระบอบการปกครองก่อนหน้านี้จะ ถูกลบล้าง

ไม่มีการเลือกตั้งที่ทุจริตอีกต่อไป! ระบบการลงคะแนนเสียง NewQFS กำลังจะมา และมัน ไม่สามารถ แฮ็กได้ การโกงการเลือกตั้ง? เป็นไปไม่ได้ภายใต้ NESARA เฉพาะผู้ที่ผ่านการตรวจสอบผ่านระบบบล็อคเชนที่ปลอดภัยเท่านั้นที่จะได้รับอนุญาตให้ลงคะแนนเสียง หากคุณคิดว่านักการเมืองที่ทุจริตมีโอกาสที่จะยึดครองอำนาจได้ คิดใหม่ซะ NESARA กำลัง เผาทำลาย บ้านที่ทุจริตที่พวกเขาสร้างขึ้น

BOOM

#6: ความเป็นส่วนตัวทางการเงินกลับคืนมา – เงินของคุณ ธุรกิจของคุณ!

บอกลา การเฝ้าติดตามและ แฮ็ก การเงินส่วนบุคคลของคุณไปได้เลย ภายใต้ NESARA ความเป็นส่วนตัวทางการเงินของคุณจะ ได้รับการคืนกลับมาระบบธนาคารสำรองของกระทรวงการคลังสหรัฐฯ ฉบับใหม่จะ ปกป้อง เงินของคุณจากโจร แฮกเกอร์ และสายตาสอดส่องของบิ๊กบราเธอร์ ยุคที่รัฐบาลรู้ทุกการเคลื่อนไหวของคุณสิ้นสุดลงแล้ว!

นี่ไม่ใช่แค่เรื่องของความปลอดภัยเท่านั้น แต่ยังเกี่ยวกับ การกลับมา ควบคุมชีวิตทางการเงินของคุณอีกครั้ง ไม่ต้องติดตามอีกต่อไป ไม่ต้องเฝ้าติดตามอีกต่อไป เงินของคุณเป็น ของคุณ และไม่มีใครอื่น

BOOM

#7: ระเบิดเทคโนโลยีที่ถูกระงับ – สิทธิบัตร 6,000 ฉบับถูกเปิดเผย!

นี่คือสิ่ง ที่ยิ่งใหญ่เทคโนโลยีที่คุณไม่เคยได้ยินมาก่อน—สิ่งที่ถูกซ่อนไว้ในห้องนิรภัยอันลึกล้ำโดยกลุ่มคนชั้นนำระดับโลก—กำลังจะเปิดเผยต่อสาธารณชน เรากำลังพูดถึง สิทธิบัตรมากกว่า 6,000 ฉบับ สำหรับเทคโนโลยีที่น่าตื่นตาตื่นใจ ตั้งแต่ อุปกรณ์ พลังงานฟรี ไป จนถึง การรักษาทางการแพทย์ที่น่าอัศจรรย์

นี่ไม่ใช่นิยายวิทยาศาสตร์ แต่เป็นอนาคตที่ถูกปกปิดไว้จากเรามานานหลายทศวรรษ ภาคส่วนพลังงาน การดูแลสุขภาพ การขนส่งทุกอย่าง กำลังจะเปลี่ยนแปลง เหตุผลที่เทคโนโลยีเหล่านี้ถูกปิดกั้น? เพราะมันจะ ทำลาย โครงสร้างอำนาจที่ปกครองโลกมายาวนาน NESARA กำลังจะ เผยแพร่ เทคโนโลยีเหล่านี้สู่สาธารณะและ ทำลายล้าง สถานะเดิม

BOOM

#8: โครงการด้านมนุษยธรรม – สึนามิแห่งการเปลี่ยนแปลงระดับโลก!

ไม่ใช่แค่ การรื้อถอน ระบบเก่าเท่านั้น แต่ยังรวมถึง การสร้างระบบที่ดีกว่าด้วย NESARA ไม่ได้หยุดอยู่แค่การปฏิรูปทางการเงินเท่านั้น แต่ยังเปิดตัว โครงการด้านมนุษยธรรม มากมาย ที่จะเปลี่ยนแปลงชีวิตผู้คนทั่วโลก ประชาชนจะได้รับเงินทุนเพื่อเข้าร่วมโครงการใหญ่ๆ ตั้งแต่การจัดหา ที่อยู่อาศัยให้กับคนไร้บ้าน ไปจนถึง การปฏิวัติการดูแลสุขภาพ และการศึกษา

นี่คือการเคลื่อนไหวระดับโลกอิทธิพลของ NESARA จะแผ่ขยายไปไกลเกินพรมแดนสหรัฐฯ และเปลี่ยนแปลงชีวิตของผู้คนนับล้าน ยุคแห่ง ความโลภและความขาดแคลน กำลังจะสิ้นสุดลง และ NESARA กำลังนำพายุคแห่ง ความอุดมสมบูรณ์และความเจริญรุ่งเรือง มาสู่ทุกคน

BOOM

#9: การคืนสภาพและการไถ่ถอน – การได้คืนสิ่งที่เป็นของเราโดยชอบธรรม!

NESARA ไม่เพียงแต่หยุดอยู่ที่ การปฏิรูป ปัจจุบันเท่านั้น แต่ยังมุ่งเน้นไปที่การแก้ไข สิ่งที่ผิดในอดีตด้วย ชนชั้นสูงที่ฉ้อฉลซึ่งขโมยของจากเรามานานหลายชั่วอายุคน พวกเขาจะต้อง ชดใช้เรากำลังพูดถึง การชดใช้คืน สำหรับการกระทำที่ขัดต่อรัฐธรรมนูญทุกประการที่กระทำต่อมนุษยชาติ ภาษีที่ซ่อนอยู่การ จ่ายดอกเบี้ยและ การเป็นทาสหนี้ ทั้งหมด จะต้องถูกนำมาพิจารณา

และแล้วก็มีกระบวนการ ไถ่ถอนสกุลเงินและพันธบัตรของคุณ รวมถึง พันธบัตร ZIMจะถูกแลกเปลี่ยนเป็น อัตราที่สูงขึ้นโดยส่วนหนึ่งของเงินจะถูกจัดสรรไว้สำหรับ ใช้ส่วนตัว และส่วนที่เหลือจะถูกจัดสรรไว้สำหรับ โครงการด้านมนุษยธรรมนี่ไม่ใช่แค่เรื่องของเงินเท่านั้น แต่เป็นเรื่องของ ความยุติธรรมถึงเวลาแล้วที่จะนำสิ่งที่ถูกขโมยไปจากเรากลับคืนมา และสร้างอนาคต ที่ปราศจากการกดขี่

BOOM

#10: ระบบการลงคะแนน QFS – ยุคใหม่ของประชาธิปไตยที่ไม่สามารถแฮ็กได้!

ยอมรับกันเถอะว่าระบบการเลือกตั้งในปัจจุบันเป็นเรื่อง ตลกมันถูกควบคุม บิดเบือน และ ทุจริตถึงแก่น NESARA กำลังรื้อระบบเก่าออกและแทนที่ด้วย ระบบการลงคะแนนเสียง NewQFSซึ่งเป็น แพลตฟอร์มที่ปลอดภัยด้วยระบบบล็อคเชนและ ไม่สามารถแฮ็กได้ วันแห่งการทุจริตการเลือกตั้ง สิ้นสุดลงแล้วเฉพาะผู้ที่รับสิทธิประโยชน์จาก NESARA เท่านั้นที่จะมีสิทธิ์ลงคะแนนเสียง

ไม่มีผู้ลงคะแนนเสียงที่ตายไปอีกต่อไป ไม่มีเครื่องจักรที่ถูกควบคุมอีกต่อไป ทุกคะแนนเสียงจะได้ รับการตรวจสอบและรักษาความปลอดภัยเพื่อให้แน่ใจว่าเสียงของประชาชนจะได้รับการรับฟังอย่างแท้จริง นี่ไม่ใช่แค่การแก้ไขปัญหา แต่เป็นการ สร้างภาพ ประชาธิปไตยใหม่ทั้งหมด

บทบัญญัติหลัก 30+1 ของ NESARA GESARA: โครงร่างขั้นสุดท้ายสำหรับการเปลี่ยนแปลงระดับโลก

1. การยกหนี้ : การขจัดหนี้ที่เกี่ยวข้องกับธนาคารทั้งหมด (บัตรเครดิต จำนอง เงินกู้) ที่เกิดจากการปฏิบัติทางการเงินที่ผิดกฎหมาย ถือเป็น “วันแห่งความสำเร็จ” ทางการเงินของประชาชน ช่วยให้พวกเขาหลุดพ้นจากเงื้อมมือของสถาบันทางการเงินที่กดขี่

2. การยกเลิกภาษีเงินได้ : ยกเลิกภาษีเงินได้และภาษีจากการลงทุนและบัญชีเงินเกษียณ (IRA, 401k เป็นต้น) ที่ถูกบังคับใช้โดยขัดต่อรัฐธรรมนูญโดยสมบูรณ์

3. การยุติการทำงานของ IRS : IRS จะถูกปิดตัวลงอย่างถาวร และพนักงานจะถูกย้ายไปใช้ระบบการจัดเก็บภาษีตามระบบใหม่ของกระทรวงการคลัง

4. ภาษีขายแบบอัตราคงที่ : การนำภาษีขายแบบอัตราคงที่ 14% มาใช้ในสินค้าใหม่ที่ไม่จำเป็น (ไม่รวมอาหาร ยา และสินค้าใช้แล้ว) เพื่อระดมทุนสำหรับการดำเนินงานของรัฐบาล ระบบภาษีจะยุติธรรมและโปร่งใสมากขึ้น

5. เพิ่มสวัสดิการให้กับผู้สูงอายุ : เพิ่มสวัสดิการให้กับผู้สูงอายุ โดยให้แน่ใจว่าพวกเขาจะได้รับการสนับสนุนทางการเงินเป็นอย่างดีในช่วงบั้นปลายชีวิต

6. กลับสู่กฎหมายรัฐธรรมนูญ: การฟื้นฟูกฎหมายรัฐธรรมนูญในระบบกฎหมายของสหรัฐฯ ขจัดการปฏิบัติที่ขัดต่อรัฐธรรมนูญซึ่งกัดกร่อนหลักการทางกฎหมายพื้นฐานของประเทศ

7. การฟื้นฟูการแก้ไขตำแหน่งขุนนาง: ชาวอเมริกันที่อยู่ภายใต้อิทธิพลหรือการควบคุมจากต่างประเทศจะสูญเสียสัญชาติและถูกเนรเทศ เพื่อป้องกันการแทรกแซงจากต่างประเทศในกิจการภายในประเทศ

8. การเลือกตั้งใหม่: การดำเนินการเลือกตั้งประธานาธิบดีและรัฐสภาใหม่ทันทีภายใน 120 วันหลังจากการประกาศของ NESARA เพื่อล้างมลทินของระบอบการปกครองที่ทุจริตในอดีต

9. สิ้นสุดสถานการณ์ฉุกเฉินระดับชาติ: การยกเลิกสถานการณ์ฉุกเฉินระดับชาติทั้งหมดที่ประกาศ คืนสถานะประเทศสู่สภาวะปกติและกฎหมายรัฐธรรมนูญ

10. การติดตามการเลือกตั้ง: ระบบใหม่ในการตรวจสอบการเลือกตั้ง ป้องกันกิจกรรมที่ผิดกฎหมายโดยกลุ่มผลประโยชน์พิเศษ และรับรองการเลือกตั้งที่ยุติธรรมและโปร่งใส

11. การสร้างสกุลเงินรุ้ง: การนำสกุลเงินใหม่ของกระทรวงการคลังสหรัฐฯ มาใช้โดยมีทองคำ เงิน และแพลตตินัมค้ำประกัน ซึ่งถือเป็นการยุติระบบสกุลเงินเฟียตในปัจจุบัน

12. การคุ้มครองใบสูติบัตร: ห้ามการขายบันทึกใบสูติบัตรของสหรัฐฯ ในลักษณะทรัพย์สินส่วนบุคคล เพื่อให้มั่นใจได้ว่าจะมีอำนาจอธิปไตยส่วนบุคคลจากการถูกแสวงหาประโยชน์จากองค์กร

13. การจัดตั้งระบบธนาคารสำรองของกระทรวงการคลังสหรัฐฯ: ธนาคารกลางสหรัฐฯ จะถูกยุบเลิก และจะมีการนำระบบธนาคารใหม่มาใช้ตามกฎหมายรัฐธรรมนูญ

14. การจัดทำดัชนีใหม่ของโลหะมีค่า: ทองคำ เงิน และโลหะมีค่าอื่นๆ จะถูกจัดทำดัชนีใหม่ภายใน 30 วันหลังจากที่ NESARA เสร็จสิ้น เพื่อสร้างเสถียรภาพให้กับเศรษฐกิจ

15. การเลิกใช้ระบบธนาคารกลางสหรัฐฯ: ระบบธนาคารกลางสหรัฐฯ จะถูกยุบเลิกภายในระยะเวลาหนึ่งปี โดยเปลี่ยนการควบคุมการเงินทั้งหมดไปที่กระทรวงการคลังสหรัฐฯ

16. การฟื้นฟูความเป็นส่วนตัวทางการเงิน: การนำระบบมาใช้เพื่อปกป้องความเป็นส่วนตัวทางการเงิน ยุติการโจรกรรมข้อมูลและการแฮ็กข้อมูลอย่างแพร่หลาย

17. การฝึกอบรมผู้พิพากษาและทนายความใหม่: ผู้ประกอบวิชาชีพกฎหมายทุกคนจะได้รับการฝึกอบรมใหม่ในกฎหมายรัฐธรรมนูญเพื่อรักษาความยุติธรรมและปกป้องสิทธิของพลเมือง

18. ความคิดริเริ่มเพื่อสันติภาพทั่วโลก: สหรัฐฯ จะยุติการดำเนินการทางทหารที่ก้าวร้าวทั้งหมด โดยเปลี่ยนโฟกัสไปที่ความสัมพันธ์ทางการทูตที่สันติทั่วโลก

19. การเปิดเผยเทคโนโลยีที่ถูกระงับ: สิทธิบัตรที่ซ่อนอยู่มากกว่า 6,000 รายการสำหรับเทคโนโลยีขั้นสูง (รวมถึงพลังงานฟรีและการรักษาทางการแพทย์) จะถูกเปิดเผยต่อสาธารณะ

20. การจัดหาเงินทุนสำหรับโครงการด้านมนุษยธรรม: การจัดหาเงินทุนจำนวนมากสำหรับโครงการด้านมนุษยธรรมในประเทศและทั่วโลก ช่วยให้สังคมได้รับการปรับปรุงอย่างกว้างขวาง

21. ห้ามผู้ค้าเงินตราและโลหะมีค่า: การซื้อและขายโลหะมีค่าจะดำเนินการเฉพาะผ่านระบบธนาคารสำรองของกระทรวงการคลังสหรัฐฯ เท่านั้น โดยจะขจัดคนกลางเอกชนออกไป

22. ประชาชนสามารถเข้าถึงเหรียญที่ผลิตได้: ประชาชนจะสามารถแปลงทองคำและเงินที่ตนถือครองเป็นเหรียญที่ผลิตได้ซึ่งได้รับการอนุมัติจากกระทรวงการคลังสหรัฐฯ

23. ดัชนีโลหะมีค่ารายวัน: กระทรวงการคลังสหรัฐฯ จะรักษาดัชนีรายวันสำหรับการกำหนดราคาโลหะมีค่า เพื่อให้แน่ใจว่ามีความโปร่งใสและมีเสถียรภาพในตลาด

24. การแปรรูปบริการไปรษณีย์สหรัฐฯ: USPS จะถูกแปรรูปโดยปรับปรุงกระบวนการทำงานและทำให้บริการมีประสิทธิภาพและแข่งขันได้มากขึ้น

25. การปรับโครงสร้างของระบบประกันสังคม: ระบบประกันสังคมสหรัฐฯ จะได้รับการปรับปรุงใหม่เพื่อให้มั่นใจถึงความยั่งยืนและความยุติธรรมในระยะยาว

26. QFS (ระบบการเงินควอนตัม): การแลกเปลี่ยนสกุลเงินต่างประเทศและพันธบัตรส่วนใหญ่ของ NESARA จะถูกเก็บไว้อย่างปลอดภัยในบัญชีบล็อคเชนผ่านระบบการเงินควอนตัม

27. การปฏิรูประบบธนาคาร: ธนาคารจะเผชิญกับข้อจำกัดใหม่เกี่ยวกับอัตราและค่าธรรมเนียม ในขณะที่ประชาชนได้รับสิทธิในการดูแลเงินทุนของตนที่แข็งแกร่งขึ้น ธนาคารจะถูกยกเลิกภายใน 3-5 ปีหลังจาก NESARA

28. การเรียกคืนทรัพย์สินที่ถูกขโมย: NESARA จะเรียกคืนทรัพย์สินที่ถูกขโมยโดยสถาบันที่ทุจริต รวมถึงธนาคารกลางสหรัฐ วอลล์สตรีท และกลุ่มคนชั้นสูง โดยคืนทรัพย์สินเหล่านั้นให้กับเจ้าของที่ถูกต้อง

29. การคืนทรัพย์สินสำหรับการกระทำที่ขัดต่อรัฐธรรมนูญ: จะมีการชดใช้ทางการเงินสำหรับการกระทำที่ขัดต่อรัฐธรรมนูญ เช่น การเก็บภาษีที่ผิดกฎหมาย การกู้ยืมที่ไม่เป็นธรรม และการยึดทรัพย์สินที่ผิดกฎหมาย

30. การแลกเงินตราและพันธบัตร: บุคคลจะมีโอกาสในการแลกหรือแลกเปลี่ยนเงินตราต่างประเทศและพันธบัตร ZIM ในอัตราที่กำหนดเพื่อใช้ส่วนตัวและโครงการด้านมนุษยธรรม

ระบบการลงคะแนนเสียง QFS ใหม่

31 ระบบการลงคะแนนเสียงปฏิวัติ: ระบบการเลือกตั้งปัจจุบันจะถูกแทนที่ด้วยกระบวนการลงคะแนนเสียงตามระบบการเงินควอนตัม รายชื่อผู้มีสิทธิ์ลงคะแนนเสียงจะถูกสร้างขึ้นที่ศูนย์แลกรับของ NESARA และการเลือกตั้งในอนาคตจะดำเนินการโดยใช้ระบบ XRPL-QFS-5D ที่ปลอดภัย เฉพาะผู้ที่เข้าร่วมสิทธิประโยชน์ของ NESARA เท่านั้นที่จะมีสิทธิ์ลงคะแนนเสียง ซึ่งรับประกันความซื่อสัตย์สุจริตและความปลอดภัยในการเลือกตั้ง

บทบัญญัติ 30+1 เหล่านี้ถือเป็นแก่นของ NESARA GESARA ซึ่งเป็นจุดเริ่มต้นของยุคใหม่ที่ความยุติธรรม ความเป็นธรรม และเสรีภาพครองอำนาจสูงสุด โลกที่เรารู้จักกำลังจะเปลี่ยนแปลงไปตลอดกาล คุณพร้อมหรือยังสำหรับคลื่นกระแทก?

..ข่าวอีกมุม ตรองกันเองเน้อ,จริงหรือไม่จริงก็ไม่รู้,เพราะปัจจุบันค่าความจริงยังไม่เห็นปรากฎชัดเจนอะไรนัก เห็นตอนนีัคือรักษาคลื่นความถี่ควอนตัม สร้างเชลล์สร้างร่างกายใหม่นี้ล่ะ กำลังขุดขึ้นมาใช้จากใต้ดินที่ฝ่ายมืดกั๊กใช้เองเสียนาน,เตียง medbedeก็ใช่,nesara&gesaraจะจริงหรือไม่จริงก็ไม่รู้เช่นกัน,อ่านเพลินๆเน้อ,บังเอิญมาเจอ อาจมิใช่บังเอิญ.

..NESARA GESARA BOMBSHELL: 31 โปรโตคอล

BOOM #1: การยกหนี้ – รีเซ็ตการเงินโดยรวม!

ปุ๊ฟ! หนี้ก้อนโตของคุณหายไปไหนหมด! ยอดเงินในบัตรเครดิต จำนอง และเงินกู้ของคุณหายไปหมดทำอย่างไรล่ะ? เพราะระบบธนาคารทั้งหมดที่ทำให้คุณเป็นทาสของหนี้ไม่รู้จบนั้นสร้างขึ้นจาก กิจกรรมที่ผิดกฎหมายนั่นถูกต้องแล้ว—นี่ไม่ใช่แค่การช่วยเหลือหรือการช่วยเหลือ NESARA กำลัง แก้ไขอาชญากรรม ทางการเงินหลายสิบปี ที่ก่อขึ้นโดยธนาคารและรัฐบาลเหมือนกัน นี่คือ การเฉลิมฉลอง ทางการเงิน ที่โลกไม่เคยพบเห็นมาก่อน

แต่ไม่ต้องสบายใจจนเกินไป เรื่องนี้ใช้ได้กับหนี้ที่ผูกติดกับระบบธนาคารที่ทุจริตเท่านั้น หากคุณเป็นหนี้นอกเหนือจากระบบนี้ คุณยังต้องรับผิดชอบ นี่คือ กระบวนการยุติธรรมแบบเลือกปฏิบัติที่มุ่งเป้าไปที่ แกนกลางของอาณาจักรการเงินที่ทุจริต

BOOM #2: การปลดแอกภาษี – IRS โดนทุบ!

คุณเบื่อไหมที่ต้องจ่ายเงินที่คุณหามาอย่างยากลำบากให้กับกรมสรรพากรทุกปี บอกลา ฝันร้ายนั้นได้เลย! กรมสรรพากรซึ่งทำหน้าที่ขัด ต่อรัฐธรรมนูญ มาตั้งแต่ต้นกำลังจะ ตายและถูกฝังแล้วภาษีเงินได้? หายไปแล้วถูกต้องแล้ว! NESARA กำจัด ภาษีเงินได้ และถึงเวลาแล้ว เป็นเวลาหลายปีที่รัฐบาลได้ดูดเงินจากเงินเดือนของคุณอย่างผิดกฎหมาย และ NESARA จะมาหยุดการปล้นครั้งนี้

NESARA จัดเก็บภาษีสินค้าที่ไม่จำเป็นในอัตราคงที่ 14% ซึ่งหมายความว่า จะไม่มีการเก็บภาษีอาหาร ยา หรือสินค้าใช้แล้ว ถือเป็นเรื่องยุติธรรมและเรียบง่าย และที่สำคัญที่สุดคือ รัฐบาลจะไม่เอาเปรียบคุณ

BOOM #3: ธนาคารกลางสหรัฐฯ—เกมจบแล้ว!

ธนาคาร กลางสหรัฐซึ่งเป็นสถาบันลึกลับที่อยู่เบื้องหลังมานาน หลายทศวรรษกำลังจะถูก กำจัด NESARA ไม่เพียงแต่ควบคุมธนาคารกลางเท่านั้น แต่ยัง ทำลาย ระบบทั้งหมดอีกด้วย ในที่สุด เราก็จะ กำจัดธนาคารกลางสหรัฐ และควบคุมเงินของเราอีกครั้ง

“สกุลเงินสายรุ้ง” ที่ได้รับการหนุนหลังโดยกระทรวงการคลังสหรัฐฉบับใหม่จะมาแทนที่ดอลลาร์กระดาษไร้ค่าที่เราใช้กันมาโดยตลอด และลองเดาดูสิว่าอะไรจะเกิดขึ้น สกุลเงินใหม่นี้จะได้รับการหนุนหลังด้วย ทองคำ เงิน และแพลตตินัมซึ่ง เป็นสินทรัพย์ ที่แท้จริง ไม่ใช่เงินปลอมที่ธนาคารกลางสหรัฐพิมพ์ออกมาเป็นเวลาหลายปี นี่ไม่ใช่แค่การปฏิรูปเท่านั้น แต่เป็นการ ปฏิวัติทางการเงินโดยสมบูรณ์

BOOM #4: กฎหมายรัฐธรรมนูญได้รับการฟื้นฟู – การรีเซ็ตอเมริกา!

จบสิ้นแล้ว สำหรับผู้ที่บิดเบือนกฎหมายและขายอำนาจอธิปไตยของเราให้กับผู้เสนอราคาสูงสุด! NESARA นำสหรัฐฯ กลับคืนสู่รากฐานที่ถูกต้อง: กฎหมายรัฐธรรมนูญซึ่งหมายความว่าจะไม่มีกฎหมายที่ถูกสร้างขึ้นในห้องลับโดยผลประโยชน์จากต่างประเทศหรืออำนาจลึกลับอีกต่อไป การแก้ไขตำแหน่งขุนนาง จะได้รับการฟื้นคืน และนี่คือประเด็นสำคัญ: ชาวอเมริกัน หลายแสน คนที่ภักดีต่ออำนาจต่างชาติทั้งสองอย่างจะถูก เพิกถอนสัญชาติ

ลองคิดดูดีๆ นะปริญญาตรีเหรอ? กระดาษไร้ค่า ! หากคุณทำงานภายใต้การควบคุมของต่างชาติ เกมของคุณก็จบลงแล้ว NESARA กำลังส่งคนทรยศเหล่านี้ออกไป—พวกเขาจะ ถูกเนรเทศและห้าม เหยียบแผ่นดินสหรัฐฯ อีก นี่เป็นมากกว่าการรีเซ็ตใหม่ เป็นการ กวาดล้าง ผู้ที่ขายชาติของเราออกไป

BOOM #5: การเลือกตั้งใหม่ – การปฏิรูปการเมืองแบบองค์รวม!

ระบบการเมืองปัจจุบัน? เสร็จสิ้นแล้วการทุจริตคอร์รัปชันได้ทำลายการเลือกตั้งของเรามาหลายปีแล้ว และ NESARA อยู่ที่นี่เพื่อ ล้างมันออกไปในเวลาเพียง 120 วันการเลือกตั้งประธานาธิบดีและรัฐสภาในปัจจุบันทั้งหมดจะถูก ยกเลิกและการเลือกตั้งครั้งใหม่จะจัดขึ้นภายใต้การปกครองของกฎหมายรัฐธรรมนูญ สถานการณ์ฉุกเฉินระดับชาติ ทุกครั้ง ที่ประกาศโดยระบอบการปกครองก่อนหน้านี้จะ ถูกลบล้าง

ไม่มีการเลือกตั้งที่ทุจริตอีกต่อไป! ระบบการลงคะแนนเสียง NewQFS กำลังจะมา และมัน ไม่สามารถ แฮ็กได้ การโกงการเลือกตั้ง? เป็นไปไม่ได้ภายใต้ NESARA เฉพาะผู้ที่ผ่านการตรวจสอบผ่านระบบบล็อคเชนที่ปลอดภัยเท่านั้นที่จะได้รับอนุญาตให้ลงคะแนนเสียง หากคุณคิดว่านักการเมืองที่ทุจริตมีโอกาสที่จะยึดครองอำนาจได้ คิดใหม่ซะ NESARA กำลัง เผาทำลาย บ้านที่ทุจริตที่พวกเขาสร้างขึ้น

BOOM #6: ความเป็นส่วนตัวทางการเงินกลับคืนมา – เงินของคุณ ธุรกิจของคุณ!

บอกลา การเฝ้าติดตามและ แฮ็ก การเงินส่วนบุคคลของคุณไปได้เลย ภายใต้ NESARA ความเป็นส่วนตัวทางการเงินของคุณจะ ได้รับการคืนกลับมาระบบธนาคารสำรองของกระทรวงการคลังสหรัฐฯ ฉบับใหม่จะ ปกป้อง เงินของคุณจากโจร แฮกเกอร์ และสายตาสอดส่องของบิ๊กบราเธอร์ ยุคที่รัฐบาลรู้ทุกการเคลื่อนไหวของคุณสิ้นสุดลงแล้ว!

นี่ไม่ใช่แค่เรื่องของความปลอดภัยเท่านั้น แต่ยังเกี่ยวกับ การกลับมา ควบคุมชีวิตทางการเงินของคุณอีกครั้ง ไม่ต้องติดตามอีกต่อไป ไม่ต้องเฝ้าติดตามอีกต่อไป เงินของคุณเป็น ของคุณ และไม่มีใครอื่น

BOOM #7: ระเบิดเทคโนโลยีที่ถูกระงับ – สิทธิบัตร 6,000 ฉบับถูกเปิดเผย!

นี่คือสิ่ง ที่ยิ่งใหญ่เทคโนโลยีที่คุณไม่เคยได้ยินมาก่อน—สิ่งที่ถูกซ่อนไว้ในห้องนิรภัยอันลึกล้ำโดยกลุ่มคนชั้นนำระดับโลก—กำลังจะเปิดเผยต่อสาธารณชน เรากำลังพูดถึง สิทธิบัตรมากกว่า 6,000 ฉบับ สำหรับเทคโนโลยีที่น่าตื่นตาตื่นใจ ตั้งแต่ อุปกรณ์ พลังงานฟรี ไป จนถึง การรักษาทางการแพทย์ที่น่าอัศจรรย์

นี่ไม่ใช่นิยายวิทยาศาสตร์ แต่เป็นอนาคตที่ถูกปกปิดไว้จากเรามานานหลายทศวรรษ ภาคส่วนพลังงาน การดูแลสุขภาพ การขนส่งทุกอย่าง กำลังจะเปลี่ยนแปลง เหตุผลที่เทคโนโลยีเหล่านี้ถูกปิดกั้น? เพราะมันจะ ทำลาย โครงสร้างอำนาจที่ปกครองโลกมายาวนาน NESARA กำลังจะ เผยแพร่ เทคโนโลยีเหล่านี้สู่สาธารณะและ ทำลายล้าง สถานะเดิม

BOOM #8: โครงการด้านมนุษยธรรม – สึนามิแห่งการเปลี่ยนแปลงระดับโลก!

ไม่ใช่แค่ การรื้อถอน ระบบเก่าเท่านั้น แต่ยังรวมถึง การสร้างระบบที่ดีกว่าด้วย NESARA ไม่ได้หยุดอยู่แค่การปฏิรูปทางการเงินเท่านั้น แต่ยังเปิดตัว โครงการด้านมนุษยธรรม มากมาย ที่จะเปลี่ยนแปลงชีวิตผู้คนทั่วโลก ประชาชนจะได้รับเงินทุนเพื่อเข้าร่วมโครงการใหญ่ๆ ตั้งแต่การจัดหา ที่อยู่อาศัยให้กับคนไร้บ้าน ไปจนถึง การปฏิวัติการดูแลสุขภาพ และการศึกษา

นี่คือการเคลื่อนไหวระดับโลกอิทธิพลของ NESARA จะแผ่ขยายไปไกลเกินพรมแดนสหรัฐฯ และเปลี่ยนแปลงชีวิตของผู้คนนับล้าน ยุคแห่ง ความโลภและความขาดแคลน กำลังจะสิ้นสุดลง และ NESARA กำลังนำพายุคแห่ง ความอุดมสมบูรณ์และความเจริญรุ่งเรือง มาสู่ทุกคน

BOOM #9: การคืนสภาพและการไถ่ถอน – การได้คืนสิ่งที่เป็นของเราโดยชอบธรรม!

NESARA ไม่เพียงแต่หยุดอยู่ที่ การปฏิรูป ปัจจุบันเท่านั้น แต่ยังมุ่งเน้นไปที่การแก้ไข สิ่งที่ผิดในอดีตด้วย ชนชั้นสูงที่ฉ้อฉลซึ่งขโมยของจากเรามานานหลายชั่วอายุคน พวกเขาจะต้อง ชดใช้เรากำลังพูดถึง การชดใช้คืน สำหรับการกระทำที่ขัดต่อรัฐธรรมนูญทุกประการที่กระทำต่อมนุษยชาติ ภาษีที่ซ่อนอยู่การ จ่ายดอกเบี้ยและ การเป็นทาสหนี้ ทั้งหมด จะต้องถูกนำมาพิจารณา

และแล้วก็มีกระบวนการ ไถ่ถอนสกุลเงินและพันธบัตรของคุณ รวมถึง พันธบัตร ZIMจะถูกแลกเปลี่ยนเป็น อัตราที่สูงขึ้นโดยส่วนหนึ่งของเงินจะถูกจัดสรรไว้สำหรับ ใช้ส่วนตัว และส่วนที่เหลือจะถูกจัดสรรไว้สำหรับ โครงการด้านมนุษยธรรมนี่ไม่ใช่แค่เรื่องของเงินเท่านั้น แต่เป็นเรื่องของ ความยุติธรรมถึงเวลาแล้วที่จะนำสิ่งที่ถูกขโมยไปจากเรากลับคืนมา และสร้างอนาคต ที่ปราศจากการกดขี่

BOOM #10: ระบบการลงคะแนน QFS – ยุคใหม่ของประชาธิปไตยที่ไม่สามารถแฮ็กได้!

ยอมรับกันเถอะว่าระบบการเลือกตั้งในปัจจุบันเป็นเรื่อง ตลกมันถูกควบคุม บิดเบือน และ ทุจริตถึงแก่น NESARA กำลังรื้อระบบเก่าออกและแทนที่ด้วย ระบบการลงคะแนนเสียง NewQFSซึ่งเป็น แพลตฟอร์มที่ปลอดภัยด้วยระบบบล็อคเชนและ ไม่สามารถแฮ็กได้ วันแห่งการทุจริตการเลือกตั้ง สิ้นสุดลงแล้วเฉพาะผู้ที่รับสิทธิประโยชน์จาก NESARA เท่านั้นที่จะมีสิทธิ์ลงคะแนนเสียง

ไม่มีผู้ลงคะแนนเสียงที่ตายไปอีกต่อไป ไม่มีเครื่องจักรที่ถูกควบคุมอีกต่อไป ทุกคะแนนเสียงจะได้ รับการตรวจสอบและรักษาความปลอดภัยเพื่อให้แน่ใจว่าเสียงของประชาชนจะได้รับการรับฟังอย่างแท้จริง นี่ไม่ใช่แค่การแก้ไขปัญหา แต่เป็นการ สร้างภาพ ประชาธิปไตยใหม่ทั้งหมด

บทบัญญัติหลัก 30+1 ของ NESARA GESARA: โครงร่างขั้นสุดท้ายสำหรับการเปลี่ยนแปลงระดับโลก

1. การยกหนี้ : การขจัดหนี้ที่เกี่ยวข้องกับธนาคารทั้งหมด (บัตรเครดิต จำนอง เงินกู้) ที่เกิดจากการปฏิบัติทางการเงินที่ผิดกฎหมาย ถือเป็น “วันแห่งความสำเร็จ” ทางการเงินของประชาชน ช่วยให้พวกเขาหลุดพ้นจากเงื้อมมือของสถาบันทางการเงินที่กดขี่

2. การยกเลิกภาษีเงินได้ : ยกเลิกภาษีเงินได้และภาษีจากการลงทุนและบัญชีเงินเกษียณ (IRA, 401k เป็นต้น) ที่ถูกบังคับใช้โดยขัดต่อรัฐธรรมนูญโดยสมบูรณ์

3. การยุติการทำงานของ IRS : IRS จะถูกปิดตัวลงอย่างถาวร และพนักงานจะถูกย้ายไปใช้ระบบการจัดเก็บภาษีตามระบบใหม่ของกระทรวงการคลัง

4. ภาษีขายแบบอัตราคงที่ : การนำภาษีขายแบบอัตราคงที่ 14% มาใช้ในสินค้าใหม่ที่ไม่จำเป็น (ไม่รวมอาหาร ยา และสินค้าใช้แล้ว) เพื่อระดมทุนสำหรับการดำเนินงานของรัฐบาล ระบบภาษีจะยุติธรรมและโปร่งใสมากขึ้น

5. เพิ่มสวัสดิการให้กับผู้สูงอายุ : เพิ่มสวัสดิการให้กับผู้สูงอายุ โดยให้แน่ใจว่าพวกเขาจะได้รับการสนับสนุนทางการเงินเป็นอย่างดีในช่วงบั้นปลายชีวิต

6. กลับสู่กฎหมายรัฐธรรมนูญ: การฟื้นฟูกฎหมายรัฐธรรมนูญในระบบกฎหมายของสหรัฐฯ ขจัดการปฏิบัติที่ขัดต่อรัฐธรรมนูญซึ่งกัดกร่อนหลักการทางกฎหมายพื้นฐานของประเทศ

7. การฟื้นฟูการแก้ไขตำแหน่งขุนนาง: ชาวอเมริกันที่อยู่ภายใต้อิทธิพลหรือการควบคุมจากต่างประเทศจะสูญเสียสัญชาติและถูกเนรเทศ เพื่อป้องกันการแทรกแซงจากต่างประเทศในกิจการภายในประเทศ

8. การเลือกตั้งใหม่: การดำเนินการเลือกตั้งประธานาธิบดีและรัฐสภาใหม่ทันทีภายใน 120 วันหลังจากการประกาศของ NESARA เพื่อล้างมลทินของระบอบการปกครองที่ทุจริตในอดีต

9. สิ้นสุดสถานการณ์ฉุกเฉินระดับชาติ: การยกเลิกสถานการณ์ฉุกเฉินระดับชาติทั้งหมดที่ประกาศ คืนสถานะประเทศสู่สภาวะปกติและกฎหมายรัฐธรรมนูญ

10. การติดตามการเลือกตั้ง: ระบบใหม่ในการตรวจสอบการเลือกตั้ง ป้องกันกิจกรรมที่ผิดกฎหมายโดยกลุ่มผลประโยชน์พิเศษ และรับรองการเลือกตั้งที่ยุติธรรมและโปร่งใส

11. การสร้างสกุลเงินรุ้ง: การนำสกุลเงินใหม่ของกระทรวงการคลังสหรัฐฯ มาใช้โดยมีทองคำ เงิน และแพลตตินัมค้ำประกัน ซึ่งถือเป็นการยุติระบบสกุลเงินเฟียตในปัจจุบัน

12. การคุ้มครองใบสูติบัตร: ห้ามการขายบันทึกใบสูติบัตรของสหรัฐฯ ในลักษณะทรัพย์สินส่วนบุคคล เพื่อให้มั่นใจได้ว่าจะมีอำนาจอธิปไตยส่วนบุคคลจากการถูกแสวงหาประโยชน์จากองค์กร

13. การจัดตั้งระบบธนาคารสำรองของกระทรวงการคลังสหรัฐฯ: ธนาคารกลางสหรัฐฯ จะถูกยุบเลิก และจะมีการนำระบบธนาคารใหม่มาใช้ตามกฎหมายรัฐธรรมนูญ

14. การจัดทำดัชนีใหม่ของโลหะมีค่า: ทองคำ เงิน และโลหะมีค่าอื่นๆ จะถูกจัดทำดัชนีใหม่ภายใน 30 วันหลังจากที่ NESARA เสร็จสิ้น เพื่อสร้างเสถียรภาพให้กับเศรษฐกิจ

15. การเลิกใช้ระบบธนาคารกลางสหรัฐฯ: ระบบธนาคารกลางสหรัฐฯ จะถูกยุบเลิกภายในระยะเวลาหนึ่งปี โดยเปลี่ยนการควบคุมการเงินทั้งหมดไปที่กระทรวงการคลังสหรัฐฯ

16. การฟื้นฟูความเป็นส่วนตัวทางการเงิน: การนำระบบมาใช้เพื่อปกป้องความเป็นส่วนตัวทางการเงิน ยุติการโจรกรรมข้อมูลและการแฮ็กข้อมูลอย่างแพร่หลาย

17. การฝึกอบรมผู้พิพากษาและทนายความใหม่: ผู้ประกอบวิชาชีพกฎหมายทุกคนจะได้รับการฝึกอบรมใหม่ในกฎหมายรัฐธรรมนูญเพื่อรักษาความยุติธรรมและปกป้องสิทธิของพลเมือง

18. ความคิดริเริ่มเพื่อสันติภาพทั่วโลก: สหรัฐฯ จะยุติการดำเนินการทางทหารที่ก้าวร้าวทั้งหมด โดยเปลี่ยนโฟกัสไปที่ความสัมพันธ์ทางการทูตที่สันติทั่วโลก

19. การเปิดเผยเทคโนโลยีที่ถูกระงับ: สิทธิบัตรที่ซ่อนอยู่มากกว่า 6,000 รายการสำหรับเทคโนโลยีขั้นสูง (รวมถึงพลังงานฟรีและการรักษาทางการแพทย์) จะถูกเปิดเผยต่อสาธารณะ

20. การจัดหาเงินทุนสำหรับโครงการด้านมนุษยธรรม: การจัดหาเงินทุนจำนวนมากสำหรับโครงการด้านมนุษยธรรมในประเทศและทั่วโลก ช่วยให้สังคมได้รับการปรับปรุงอย่างกว้างขวาง

21. ห้ามผู้ค้าเงินตราและโลหะมีค่า: การซื้อและขายโลหะมีค่าจะดำเนินการเฉพาะผ่านระบบธนาคารสำรองของกระทรวงการคลังสหรัฐฯ เท่านั้น โดยจะขจัดคนกลางเอกชนออกไป

22. ประชาชนสามารถเข้าถึงเหรียญที่ผลิตได้: ประชาชนจะสามารถแปลงทองคำและเงินที่ตนถือครองเป็นเหรียญที่ผลิตได้ซึ่งได้รับการอนุมัติจากกระทรวงการคลังสหรัฐฯ

23. ดัชนีโลหะมีค่ารายวัน: กระทรวงการคลังสหรัฐฯ จะรักษาดัชนีรายวันสำหรับการกำหนดราคาโลหะมีค่า เพื่อให้แน่ใจว่ามีความโปร่งใสและมีเสถียรภาพในตลาด

24. การแปรรูปบริการไปรษณีย์สหรัฐฯ: USPS จะถูกแปรรูปโดยปรับปรุงกระบวนการทำงานและทำให้บริการมีประสิทธิภาพและแข่งขันได้มากขึ้น

25. การปรับโครงสร้างของระบบประกันสังคม: ระบบประกันสังคมสหรัฐฯ จะได้รับการปรับปรุงใหม่เพื่อให้มั่นใจถึงความยั่งยืนและความยุติธรรมในระยะยาว

26. QFS (ระบบการเงินควอนตัม): การแลกเปลี่ยนสกุลเงินต่างประเทศและพันธบัตรส่วนใหญ่ของ NESARA จะถูกเก็บไว้อย่างปลอดภัยในบัญชีบล็อคเชนผ่านระบบการเงินควอนตัม

27. การปฏิรูประบบธนาคาร: ธนาคารจะเผชิญกับข้อจำกัดใหม่เกี่ยวกับอัตราและค่าธรรมเนียม ในขณะที่ประชาชนได้รับสิทธิในการดูแลเงินทุนของตนที่แข็งแกร่งขึ้น ธนาคารจะถูกยกเลิกภายใน 3-5 ปีหลังจาก NESARA

28. การเรียกคืนทรัพย์สินที่ถูกขโมย: NESARA จะเรียกคืนทรัพย์สินที่ถูกขโมยโดยสถาบันที่ทุจริต รวมถึงธนาคารกลางสหรัฐ วอลล์สตรีท และกลุ่มคนชั้นสูง โดยคืนทรัพย์สินเหล่านั้นให้กับเจ้าของที่ถูกต้อง

29. การคืนทรัพย์สินสำหรับการกระทำที่ขัดต่อรัฐธรรมนูญ: จะมีการชดใช้ทางการเงินสำหรับการกระทำที่ขัดต่อรัฐธรรมนูญ เช่น การเก็บภาษีที่ผิดกฎหมาย การกู้ยืมที่ไม่เป็นธรรม และการยึดทรัพย์สินที่ผิดกฎหมาย

30. การแลกเงินตราและพันธบัตร: บุคคลจะมีโอกาสในการแลกหรือแลกเปลี่ยนเงินตราต่างประเทศและพันธบัตร ZIM ในอัตราที่กำหนดเพื่อใช้ส่วนตัวและโครงการด้านมนุษยธรรม

ระบบการลงคะแนนเสียง QFS ใหม่

31 ระบบการลงคะแนนเสียงปฏิวัติ: ระบบการเลือกตั้งปัจจุบันจะถูกแทนที่ด้วยกระบวนการลงคะแนนเสียงตามระบบการเงินควอนตัม รายชื่อผู้มีสิทธิ์ลงคะแนนเสียงจะถูกสร้างขึ้นที่ศูนย์แลกรับของ NESARA และการเลือกตั้งในอนาคตจะดำเนินการโดยใช้ระบบ XRPL-QFS-5D ที่ปลอดภัย เฉพาะผู้ที่เข้าร่วมสิทธิประโยชน์ของ NESARA เท่านั้นที่จะมีสิทธิ์ลงคะแนนเสียง ซึ่งรับประกันความซื่อสัตย์สุจริตและความปลอดภัยในการเลือกตั้ง

บทบัญญัติ 30+1 เหล่านี้ถือเป็นแก่นของ NESARA GESARA ซึ่งเป็นจุดเริ่มต้นของยุคใหม่ที่ความยุติธรรม ความเป็นธรรม และเสรีภาพครองอำนาจสูงสุด โลกที่เรารู้จักกำลังจะเปลี่ยนแปลงไปตลอดกาล คุณพร้อมหรือยังสำหรับคลื่นกระแทก?